¿Quién te surte? Competencia y regulación en estaciones de servicio

- Obtener enlace

- X

- Correo electrónico

- Otras aplicaciones

|

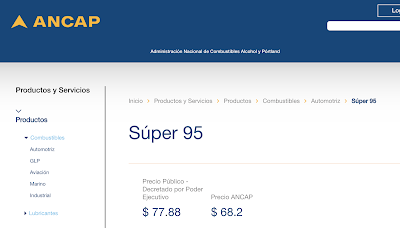

| Captura web ANCAP (tomado 26-04-2022) |

El debate público tiende a olvidar la distribución y centrarse en ANCAP

El mercado de las naftas y el gasoil tiene dos fases. La primera fase es la producción y la distribución primaria. ANCAP compra el petróleo y lo refina, o a veces compra directamente el producto final, y lo deja en la planta de distribución. La segunda fase es la distribución secundaria. Esta fase toma el combustible que vende ANCAP en la planta de distribución y lo lleva al consumidor final. En el caso de las naftas, la primera fase típicamente incluye la producción por parte de ANCAP y su despacho en la planta de distribución primaria, principalmente la de la tablada. La segunda fase incluye los sellos y las estaciones de servicio, donde las naftas terminan en los surtidores para que los consumidores llenen los tanques de sus vehículos. Sin embargo, el debate público sobre el mercado de combustibles muchas veces se olvida de la participación de los privados en la distribución secundaria y de evaluar el comportamiento y eficiencia de estos mercados. Esto es particularmente complicado, ya que los costos de distribución secundaria en Uruguay son típicamente elevados en la comparación internacional.

Creo que existen al menos dos motivos por los cuales el debate se centra casi siempre en ANCAP, su eficiencia y su relación con el PPI. En primer lugar, ANCAP es la principal empresa del país, tiene un impacto central en las cuentas fiscales y ha presentado serios problemas de gestión en el pasado reciente. Sin embargo, desde 2016 a la fecha, ANCAP ha avanzado en su eficiencia y también en la información que reporta. Es importante tener en cuenta esta mirada a la hora de pensar, por ejemplo, ideas como la desmonopolización, que se vuelven populares cuando los precios internacionales son relativamente bajos. Por ejemplo, el margen de refinación ha sido positivo en los últimos seis ejercicios, lo cual informa que la actividad de refinación interna en ANCAP consigue consistentemente agregar valor. Por otro lado, el conjunto de los negocios de la empresa cerró el año 2021 con una ganancia de 88 millones de dólares. Sin embargo, este resultado no refleja los aproximadamente 159 millones de dólares adicionales que ANCAP habría recibido si hubiera vendido sus productos al precio de paridad de importación. El hecho de que no se presente el resultado de ANCAP con estos precios es un problema. El resultado de ANCAP debería presentarse a precios PPI y la diferencia debería contar como un subsidio de rentas generales o un aporte de un fondo de estabilización a definir. Si incluyéramos este “subsidio” de rentas generales por vender por debajo del PPI a los resultados de ANCAP, la tasa de rentabilidad sobre patrimonio de ANCAP del año 2021 sería de 32%[3]. Esta tasa parece elevada en términos de la economía uruguaya y se relaciona con un período de altos precios internacionales, una alta utilización de la capacidad instalada de ANCAP y una desacumulación de inventarios de petróleo. Sin embargo, vale enfatizar que al estar evaluada a precios PPI, esta tasa de ganancia no incluye ninguna renta monopólica de la refinería[4]. En cualquier caso, el debate sobre el desempeño de ANCAP debe basarse en su tasa de rentabilidad y debe volver transparente el conjunto de subsidios que el Poder Ejecutivo actualmente realiza a otras actividades vía la empresa. Más en general, siguen pendientes para ANCAP un conjunto de reformas fundamentales y necesarias (varias de ellas fueron discutidas en este artículo de 2018 en Razones y Personas).

El segundo motivo por el cual la discusión se centra en ANCAP es un tema de economía política. Parece mucho más fácil en el debate público hablar sobre la empresa pública y sus problemas que pensar en los otros segmentos de la distribución y los problemas que tienen las empresas privadas y su regulación. Existen mercados, como por ejemplo la distribución del Supergás, donde existen hace años claros problemas de diseño y hay todavía reformas pendientes (este artículo de 2016 en Razones y Personas trata sobre ese tema). Adicionalmente, y aunque el foco de este artículo son las estaciones de servicio, cabe plantear que en el mercado de los sellos (o distribuidores de combustibles) también parece haber elementos para revisar su rol, los precios y sus relaciones con las estaciones y el valor agregado que agregan al producto. En cualquier caso, y pese a las oportunidades de mejora en toda la distribución secundaria de combustibles, estos temas parecen no tener eco en el debate público. Entre otras cosas, esto puede deberse a que los actores en estas actividades son típicamente empresas privadas que tienen intereses legítimos que son fuertes y que son directamente gestionados y, que, por lo tanto, tienen mayores incentivos para realizar actividades de lobby.

Competencia regulada en las estaciones de servicio

La regulación actual del mercado de estaciones de servicio está fundamentalmente dada por el artículo 235 de la Ley N° 19.889. Allí se establece que el Poder Ejecutivo debe actualizar con una periodicidad no mayor a sesenta días el precio de paridad de importación y el precio máximo de venta al público. El literal e) del articulo 1 del Decreto 201/021 reglamenta este aspecto de la Ley y define el Precio Máximo de Venta al Público (PVP). El debate público parece recurrentemente olvidar esta situación de competencia regulada. Por ejemplo, vale la pena notar que la sigla usada por el propio decreto en el párrafo anterior no utiliza la M de la palabra máximo. Más aún, en la página web de ANCAP, donde se informa el precio máximo de venta al público dado por el Decreto 239/022 se presenta simplemente como “Precio Público – decretado por el Poder Ejecutivo” (ver la imagen tomada de la página de ANCAP que acompaña esta nota). Esto es así, aun cuando el decreto remarca que se trata de un precio máximo. Finalmente, los propios actores privados parecen no entender la existencia de competencia regulada en el sector.

Parecen existir problemas en la intensidad de la competencia en el mercado de naftas y gasoil en Uruguay en el marco de su régimen de competencia regulada. Diferentes estaciones que se encuentran en una avenida principal de la ciudad, en el mismo cruce de calles, pero de lados opuestos, parecen tener en todo momento los mismos precios de venta al público. Más aún, ese mismo precio es el que cobran otras estaciones que están en zonas de Montevideo donde hay menos tráfico y por lo tanto la demanda es generalmente menor. La dispersión de precios sucede demasiado poco en el mercado uruguayo de naftas, donde las estaciones de servicio parecen fijar por defecto el precio máximo y solamente ofrecen sobre él algunas variaciones menores, típicamente vinculadas con promociones con tarjetas de débito o crédito[5]. Más aún, las estaciones de servicio han puesto recientemente tótems para exhibir los precios; sin embargo, los precios siguen siendo simplemente los precios máximos de venta.

Desde el punto de vista de la teoría económica es muy poco probable que las estaciones fijen independientemente el mismo precio, al menos por tres motivos. En primer lugar, existe heterogeneidad entre las estaciones, tanto de estructura de costos como de diferenciación de productos. Más allá de que en Uruguay no se permiten mezclas de aditivos a las naftas por parte de los sellos y por lo tanto las naftas en sí no están diferenciadas, las estaciones de servicio pueden entenderse como productos diferenciados. Las estaciones son una canasta de servicios que incluye, por ejemplo, la venta de aire o la presencia de una tienda de conveniencia o mini-market. Adicionalmente, tienen diferentes características, con diferencias por ejemplo en locación o cantidad de surtidores. Además, es esperable que estaciones con diferentes localización y volúmenes de venta tengan diferentes funciones de costos, por ejemplo, por el costo del alquiler (ya sea real o un costo oportunidad) del terreno donde se encuentra ubicada la estación.

En segundo lugar, el hecho de que todas las estaciones de servicio tengan el mismo precio para las naftas podría racionalizarse, si el precio máximo que fija el Poder Ejecutivo fuera un precio igual o menor al precio que se determinaría en un mercado en competencia para cada una de las estaciones de servicio. Sin embargo, si no existieran márgenes ligados a la existencia de poder de mercado, y dada la heterogeneidad de costos antes mencionada, esto implicaría que en el mercado algunas estaciones con costos más altos deberían estar acumulando pérdidas y por lo tanto deberíamos verlas cerrando y saliendo del mercado. Otra posibilidad seria ver a estas estaciones automatizándose (por ejemplo, a partir de autoservicio en el surtidor) o buscando otras alternativas para reducir los costos. Sin embargo, tanto las salidas del mercado por quiebra o la automatización parece estar lejos de la situación que se observa en el sector. Lamentablemente y pese a que el precio máximo fijado por el poder Ejecutivo incluye una remuneración a las estaciones, no existe actualmente una contabilidad de costos o información pública que permita discutir con evidencia las tasas de ganancia de las estaciones de servicio. Actualmente, se encuentra en consulta pública una iniciativa de la URSEA que avanza en esa dirección[6].

En tercer lugar, resalta el contraste en la política de fijación de precios entre diferentes productos de la misma empresa cuando analizamos la diferencia entre las naftas y el gasoil. Para el gasoil, muchas estaciones de servicio parecen ofrecer diferentes precios a los distintos consumidores. Estos consumidores en general están vinculados al sistema productivo y por lo tanto demandan mayores cantidades. Las estaciones de servicio compiten por esos consumidores ofreciendo descuentos comerciales que hacen que el precio a los consumidores sea menor al precio máximo de venta del gasoil, también fijado por la misma reglamentación. Una vez más, lamentablemente y pese a ser un sector regulado, no existe información de cuáles son los precios de venta para esas transacciones que permita entender la intensidad de la competencia en este mercado.

¿Qué pueden hacer la URSEA y la Comisión de Competencia?

En este contexto, parece de fundamental importancia que tanto la URSEA, en su rol de regulador sectorial, como la Comisión de Defensa y Promoción de la Competencia velen por la regulación y la competencia en el sector.

La URSEA debería seguir avanzando en la construcción de un sistema de información y hacerlo disponible a todos los actores del sistema e interesados. El mercado de estaciones es opaco tanto desde el punto de vista de la determinación del precio máximo de venta a los consumidores por el Poder Ejecutivo (donde sí hay una metodología clara para la construcción del PPI) como desde el lado de los consumidores, que no están acostumbrados a ver información sobre precios ya que los mismos son uniformes.

La implementación de este sistema de información debería tener al menos dos partes y de esa forma lograr contribuir a la información de los consumidores tanto como a la regulación del sector. Por un lado, debería instrumentarse una aplicación web y por celulares que permita a los consumidores comparar precios en tiempo real. Idealmente, esta aplicación contiene información sobre servicios que brindan las estaciones de servicio, a la vez de los precios por los combustibles que venden y tienen disponibles y, finalmente, la sugerencia de tiempos de viaje para llegar a estas estaciones. Ejemplos de este tipo de aplicaciones existen para Chile y otros países en América Latina y también para Estados Unidos y Europa. Por otro lado, este sistema de información debería nutrirse, vía declaraciones juradas y con el control de la URSEA, de información diaria sobre los precios, así como información sobre costos y variables de beneficios que el regulador debe monitorear y evaluar para tomar decisiones sobre la regulación, en particular la determinación del precio máximo de venta al público.

Otro margen de acción de la URSEA para promover ganancias de eficiencia es la autorización de entrada, traslado y salida de estaciones. Así, es la competencia entre estaciones la que puede generar incentivos a que algunas estaciones abandonen el mercado y otras tengan interés en entrar. Para ello, es necesario que la URSEA trabaje en generar las regulaciones y mecanismos de evaluación transparentes para la autorización de entrada de nuevos actores, cambio de sello de estaciones existentes e introducción de estaciones de sello blanco, y salida del mercado, para su implementación en el mediano plazo. Esto es una oportunidad relevante, en el marco del exhorto que el Poder Ejecutivo transmitió a la URSEA vía el Decreto 137/021 para determinar las condiciones y requisitos para desempeñar actividades de distribución mayorista y de estaciones de servicio.

Finalmente, está el rol fundamental de control de la competencia en el mercado que deberá cumplir la Comisión de Promoción y Defensa de la Competencia. Originalmente, con la Ley 18.159 de Competencia de 2007, la URSEA era la encargada de velar por la defensa de la competencia en el sector. Sin embargo, a partir de mayo de 2022 la potestad de investigar, analizar y sancionar las prácticas prohibidas por la Ley de Defensa de la Competencia corresponden a la Comisión de Promoción y Defensa de la Competencia. Este cambio viene dado por la aprobación del artículo 136 de la Ley 19.996 de la Rendición de Cuentas y Balance de Ejecución Presupuestal del Ejercicio 2020[7].

La Comisión de Promoción y Defensa de la Competencia deberá atender la potencial presencia de prácticas prohibidas per se, como la fijación conjunta de precios o colusión. La colusión de precios implícita es un riesgo particularmente relevante y conocido de las regulaciones de tipo de precio máximo, ya que este precio actúa como un punto focal para los distintos actores a acordar. Será necesario, entonces, que la Comisión envíe señales claras de defensa y promoción de la competencia en el sector y que conduzca estudios para analizar la potencial existencia de comportamientos colusorios. El valor de estos estudios es elevado porque el simple estudio de la situación por parte de la Comisión tiene, además de los potenciales efectos sancionatorios, efectos de promoción y de aprendizaje sobre la competencia y efectos disuasorios de prácticas prohibidas. La existencia de un sistema de información como el referido anteriormente, facilitaría la tarea de la Comisión y permitiría un seguimiento del mercado.

En síntesis

Por los diferentes motivos planteados, la discusión sobre el mercado de combustibles en Uruguay suele enfocarse en ANCAP, descuidándose en el debate el funcionamiento de los mercados donde privados realizan las tareas de distribución. En particular, las estaciones de servicio representan un mercado donde hay señales que hacen pensar en la posibilidad de generar ganancias de eficiencia y mejoras de costos vía una mayor intensidad de la competencia. Sería conveniente que tanto la URSEA como la Comisión de Promoción y Defensa de Competencia tengan una agenda de cambios y monitoreo para el sector. Por una parte, la URSEA debería generar una base de información tanto para consumidores como de información de costos para la regulación. Por otra parte, y con los cambios recientes, a partir de mayo de 2022 la Comisión de Promoción y Defensa de la Competencia tiene la potestad de analizar y evaluar el estado de la competencia en el sector.

Agradezco los comentarios de Martín Vallcorba y Leandro Zipitría. Ausencia de conflicto de interés: expreso que no tengo ningún interés económico o material en el sector. En el pasado realicé un trabajo de consultoría contratado por el Banco Interamericano de Desarrollo (BID) sobre la distribución secundaria de gasoil y naftas en Uruguay. Las opiniones vertidas en este artículo representan exclusivamente la opinión de su autor.

[1] Adicionalmente, se conoció recientemente que las estaciones de servicio van a comenzar a cobrar por los servicios de aire para las cubiertas. Aquí un link a la nota de El Observador.

[2] El artículo 4 bis de esa Ley, incorporado en 2019, prohíbe expresamente “establecer, de forma directa o indirecta, precios u otras condiciones comerciales o de servicio” de forma concertada entre competidores.

[3] Si tomáramos el total de 257 millones de dólares (88 + 159) y lo dividiéramos entre el patrimonio de ANCAP (unos 760 millones de dólares).

[4] Esta ganancia incluye 56 millones de dólares de “resultados UTE” por la venta de combustibles y unos 100 millones de dólares por el subsidio al Supergás (que están incluidos en los 159 millones que ANCAP no recibe por no vender al PPI todos los combustibles, incluidos el Supergás). Si uno quita estos 156 millones de dólares del resultado, la ganancia de ANCAP es de 91 millones de dólares y su tasa de ganancia de 12%. Sin embargo, este resultado también se ve afectado por una variación del stock de petróleo por menos 110 millones de dólares en el correr del año. Por último, vale aclarar también que este resultado incluye 26 millones de dólares de empresas vinculadas como DUCSA. En el caso de que la distribución secundaria tenga más intensidad de competencia y sea más eficiente, los beneficios de DUCSA se reducirían.

[5] En cualquier caso, las promociones de las tarjetas parecen ser descuentos para todas las estaciones, y a cargo de los emisores. Así, estas promociones terminan diferenciando el precio entre estaciones según sello (distribuidor), pero no entre estaciones de un mismo sello.

[6] Actualmente existe un proyecto para avanzar en esta dirección que fue puesto en consulta pública sobre finales de marzo de 2022 y por 60 días. En ese plazo cualquier interesado puede realizar contribuciones y pueden dar lugar a introducir cambios al proyecto. Aquí una nota de prensa sobre algunas reacciones al proyecto.

[7] La autorización de concentraciones se mantiene en la URSEA para los sectores que son su ámbito de regulación.

Tomado de Razones y Personas. Esta obra está bajo una Licencia Creative Commons Atribución 3.0 No portada.